iDeCoがどんな商品か何となくは理解できたのですが、本などを読むと受け取り方が複数あるみたいで、どれを選べば良いのか分かりません。

確かにiDeCoは受け取り方によって受けられる控除の種類なども違います。詳しく見ていきましょう!

iDeCoとは

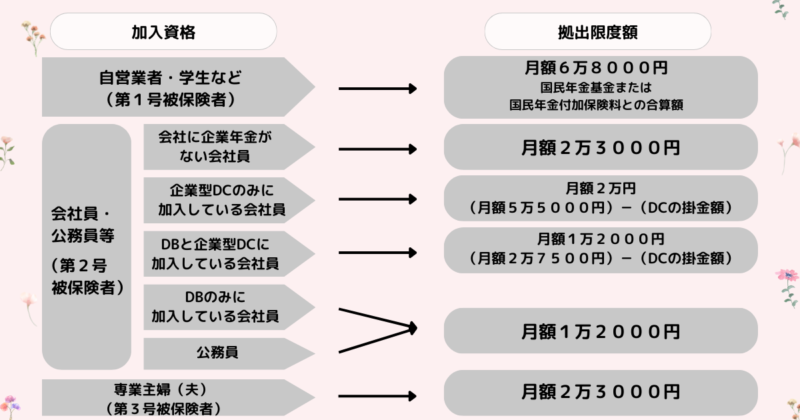

個人型確定拠出年金「iDeCo」は、2017年1月以前は自営業者、非正規社員、確定拠出年金を導入している会社の従業員のみが利用できる制度でした。

それが2017年1月からは専業主婦(夫)、公務員、確定拠出年金を導入していない会社の従業員も利用枠に追加されました。

iDeCoは、簡単に言うと「公的年金が今後減ってしまいそうなんだ。その代わりに、自分で老後に備えてくれるなら、税金を減らしてあげるよ」という国からのメッセージです。

月々5,000円以上、1,000円単位で自分で掛け金を決められます。

ただし、いくらでも掛けられるわけではなくて、働き方と勤務先が企業型確定拠出年金に加入しているかどうかなど、条件によって異なります。

自分の場合は月額の上限がいくらまで可能なのかを確認しておきましょう。

iDeCoの主な特徴

iDeCoには、下記の特徴があります。

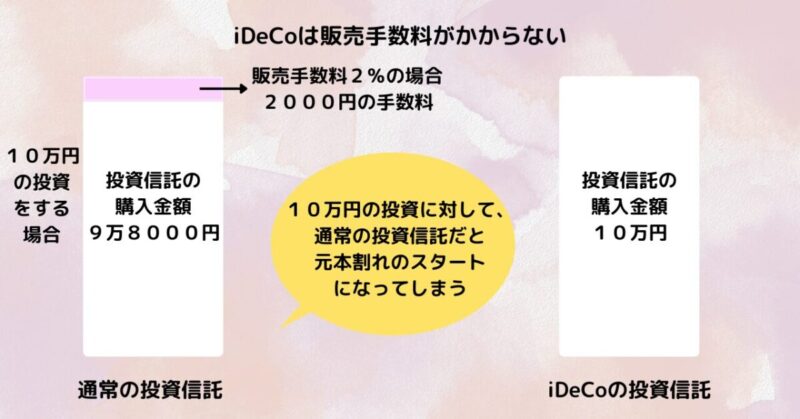

①販売手数料がかからない

通常、投資信託を購入する際は、金融機関に1~3%の販売手数料を支払う必要がありますが、iDeCoの場合はその販売手数料がかかりません。

②掛け金が全額所得控除

③信託報酬率が安い

投資信託の運用中は、ずっと「信託報酬」がかかり続けます。この信託報酬率が高いと、その分リターンが減ってしまいます。

④運用益が非課税

普通の証券口座で運用益が得られた場合は、20.315%の税金がかかりますがiDeCoで運用益が得られた場合は非課税になります。

⑤受給時に 1.年金として「公的年金等控除」または2.一時金として「退職所得控除」を選択できる

iDeCoのその他特徴

iDeCoは1人1口座に限られています。積立金額の変更は、年に1度だけ可能です。

そのためには「加入者掛金額変更届」の書類に必要事項を記入して提出します。

さらに、途中で積み立てを止めることもできます。

新たな積み立てをストップして、それまで貯めた分の管理・運用だけを続けることができるので、それまで貯めたお金がなくなることはありません。

iDeCoは「老後のお金を貯める」ことが目的なので、1社だけの株式を買うといったハイリスクな投資が出来ないようになっています。

それ以外にも、通常破産申告をした場合には保有している家などの資産はすべて取り上げられ、一定期間クレジットカードの作成やローンの利用も出来なくなります。

しかし、iDeCoで貯めたお金だけは破産しても失うことがありません。

自営業者や社長が借金を抱えても、iDeCoだけは差し押さえの対象外です。これもiDeCoの良い特徴と言えるでしょう。

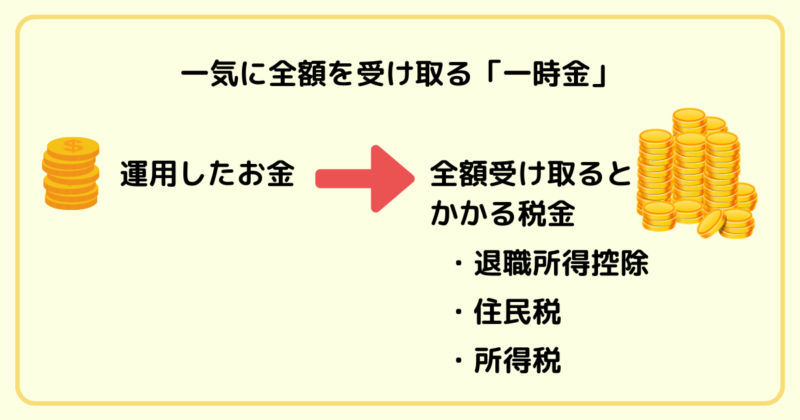

iDeCoを「一時金」として受け取る

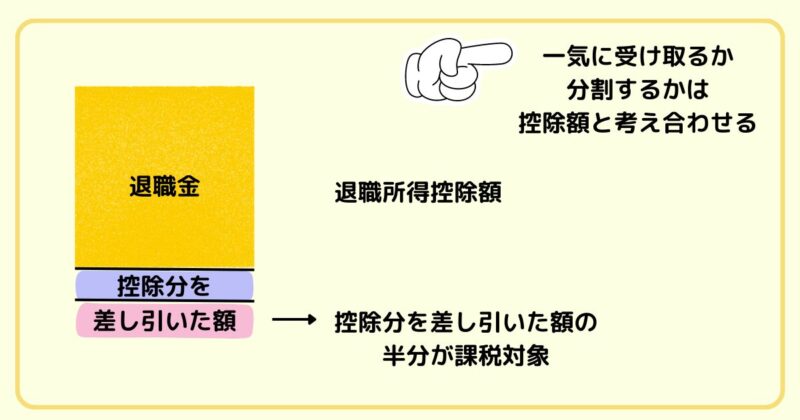

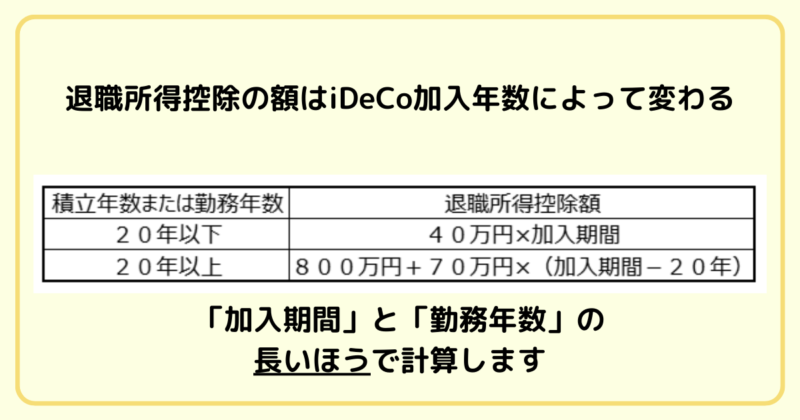

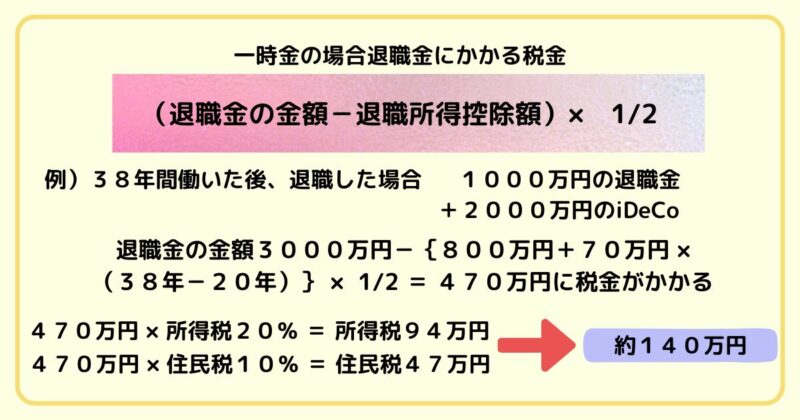

「一時金」として受け取る場合は、税制上「退職金」の扱いになり、退職所得控除を受けて大きく節税することができます。

退職金が別で出る場合は退職金と一時金の合算から控除額を差し引くため、かなりの金額の退職金をもらえる人たち以外は税制的に優遇されます。

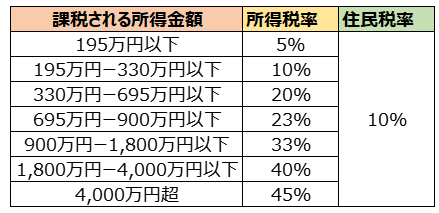

自分の所得税率が何%かは、こちらの表で確認しましょう。

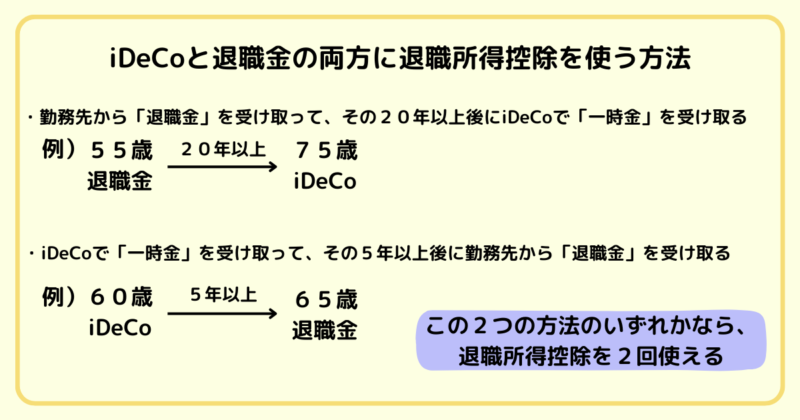

ちなみに、退職所得控除をiDeCoと退職金の両方に使う方法もあります。

住宅ローンなどの借入金が残っている場合は、「一時金」で早めに返済をしてしまうのもありです。

借入金の金利 > iDeCoの運用利回り なら、借入金の返済を検討しても良いでしょう。

iDeCoを「年金」として分割して受け取る

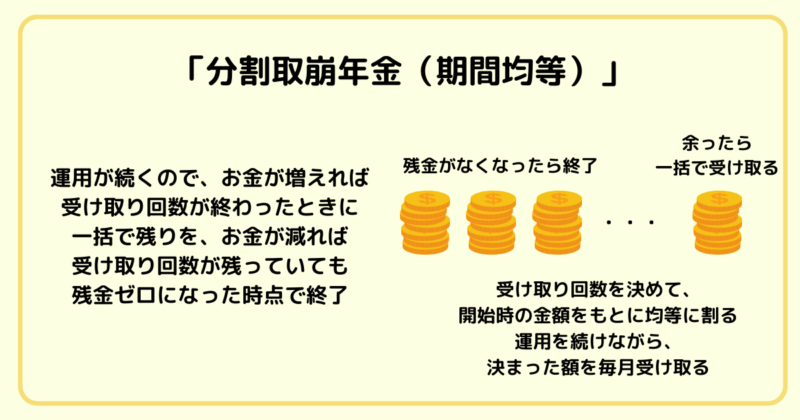

積み立てたお金を月々に分割して5年~20年の間で受け取るのが「年金」方式です。

税制上は「雑所得」の扱いとなり、所得税と住民税がかかります。「均等額で取り崩し」や「均等割合で取り崩し」などが選べます。

また、運用期間を通して口座管理料(金融機関によって違う)が60歳から75歳までの15年分で換算すると1万円~9万円くらい、それ以外にも受け取るたびに給付事務手数料が、例えば年6回受け取りの場合「440円×年6回×20年」=52,800円かかります。

「一時金」として受け取ると退職所得控除枠に収まらない人や、お金が手元にあると使ってしまいそうな人であれば、「年金」方式を選んだほうが良いかもしれません。

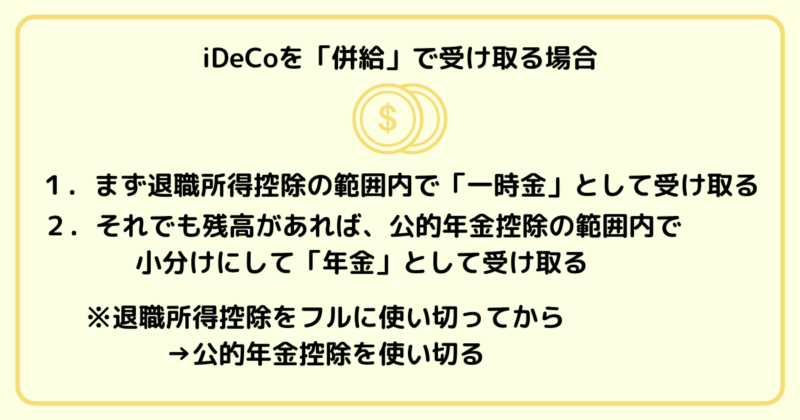

iDeCoを一時金と年金を併用する「併給」

金融機関によっては選択可能な一時金と年金それぞれのメリットを兼ね備えた方法です。

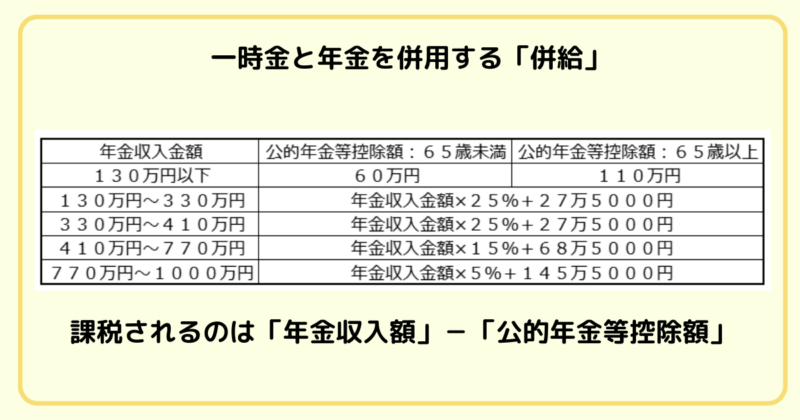

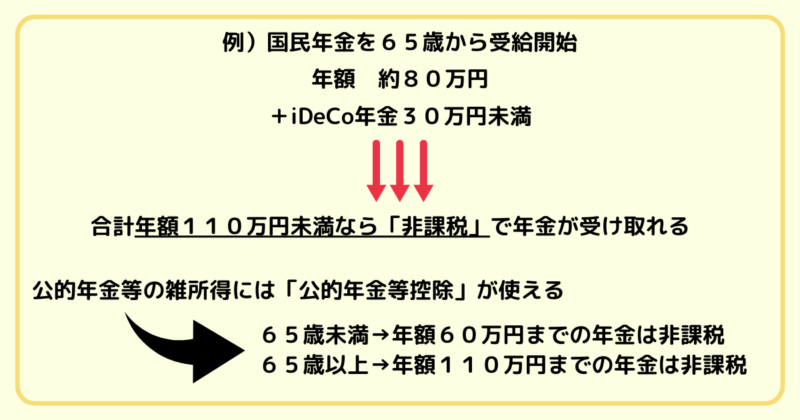

年金収入は額によっては「公的年金等控除」を受けることができます。

自分がもらえる予定の退職金や公的年金も含む年金額を考え合わせて、「併給」で受け取ることも検討しましょう。

併給での受け取りは雑所得と退職所得の両方がかかります。

厚生年金に加入している場合は、厚生年金額+iDeCo=ほぼ年額110万円以上になるので、「一時金」として受け取ったほうが有利な場合が多いです。

必ず自分の場合はどうなのかを確認した上でiDeCoの受け取り方を決めましょう。

記事が気に入って頂けたらシェアやフォローを頂けると嬉しいです(*^_^*)

コメント